随着全球电子商务的快速发展,跨境电商已经成为推动外贸增长的重要力量。在跨境电商活动中,出口退税是一个不可或缺的环节。

出口退税指的是在国际贸易业务中,对我国报关出口的货物退还在国内各生产环节和流转环节按税法规定缴纳的增值税和消费税,简单来说,就是出口环节免税且退还以前纳税环节的已纳税款。

出口退税的基本原理是“零税率”。在国际贸易中,各国为避免对货物重复征税,通常会采用出口退税的方式将已征收的间接税退还给出口企业。这样做的目的是为了降低出口货物的成本,提高其在国际市场上的竞争力。

对于跨境电商企业来说,出口退税尤为重要。跨境电商是通过互联网平台进行交易的,无法像传统贸易一样享受“逐环节征税、逐环节退税”的优惠。因此,在符合相关政策规定的情况下,跨境电商企业可以申请出口退税来降低税负成本,提升自身利润空间,同时还可以规避企业财税风险。

本文将详细解析跨境电商出口退税的条件、流程及操作技巧,帮助跨境电商企业更好地了解并合规操作。(了解更多跨境电商财税规划、出口退税相关问题,可咨询腾博国际:13168755330)

1、出口退税:在国际贸易业务中,对报关出口的货物在出口环节退还在国内各生产环节和流转环节按税法规定缴纳的增值税和消费税,即出口环节免税且按规定的退税率予以退还以前纳税环节的已纳税款。

2、出口免税不退税:货物在出口销售环节,免除出口环节增值税、消费税,但不退还以前各环节缴纳增值税、消费税,而且要转出以前环节抵扣的进项税。

3、出口视同内销征税:货物在出口环节按内销缴纳增值税、消费税,不退还以前各环节缴纳增值税、消费税,纳税人以前环节的进项税可以抵扣,与内销征税无异。

适用退(免)税、免税政策的电子商务出口企业包括自建跨境电子商务销售平台的电子商务出口企业和利用第三方跨境电子商务平台开展电子商务出口的企业。简而言之,就是做独立站或者是依靠亚马逊、速卖通、Lazada这类第三方平台的跨境电商卖家只要是符合条件的都可以享受退税、免税政策。

出口货物指的是向海关报关后实际离境并销售给境外单位或个人的货物,分为自营出口货物和委托出口货物两类。除了国家明确规定不予退(免)税或者不符合出口退(免)税条件的货物,均是出口退(免)税的货物范围。

① 必须是增值税一般纳税人,且有进出口经营权并完成税务局退(免)税备案;

② 出口的货物属于增值税和消费税的应税产品,且属于退税的产品,不是免税或征税的产品;

③ 出口货物已报关离境并已结关,有报关单的相关电子信息;

根据出口退税的条件,申报出口退税前要准备:

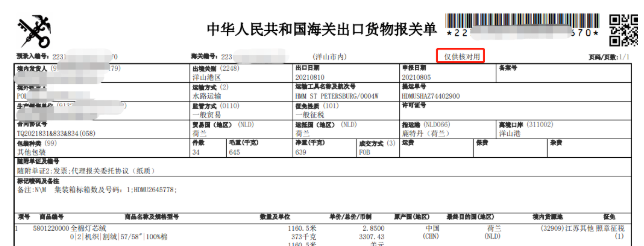

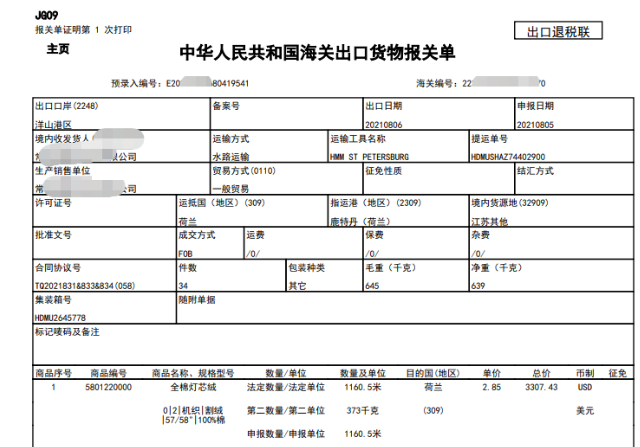

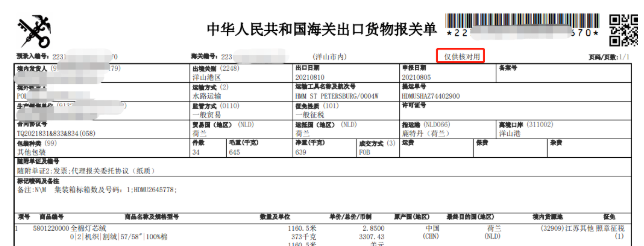

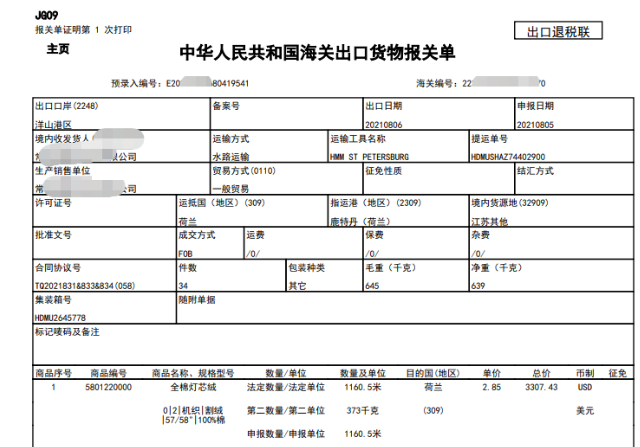

报关单是出口退税中最重要的单证,承载着出口货物的所有信息,出口企业申报出口退税录入退税软件的数据也是从报关单中获取的,实操中一般会遇到两种版式的报关单。

一种是横板的,右上角有【仅供核对用】的字样,就是通常所说的预录单,一般由货代提供或由企业从单一窗口取得。

另一种是竖版的,右上角有【出口退税联】的字样,出口退税需要此联报关单,通过电子口岸打印取得。

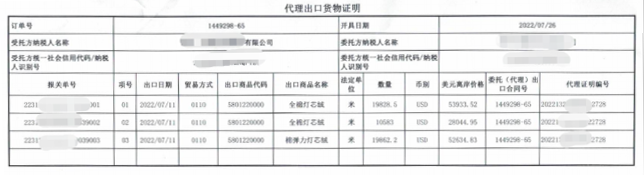

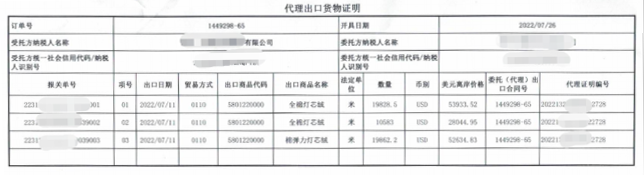

若是委托出口的货物还需取得《代理出口货物证明》、《代理出口货物证明》由受托方开具给委托方。

取得报关单后需要根据报关单开具出口发票,出口发票一般开具增值税普通发票,开具发票前需要查询出口货物是退税、免税还是征税。

开具出口发票是出口业务中重要的一个风险点,一般出口退税的业务开具0%税率(有的地区也可以开具免税)发票,免税业务开具免税发票,征税的业务开具适用税率(比如13%)的发票,需要注意的是,不要把退税的产品开成适用税率的发票,会导致交税的。

由于出口退税是退还采购环节所负担的增值税或消费税,此采购环节必须取得增值税专用发票或海关增值税专用缴款书,生产企业采购发票采用抵扣勾选认证,外贸企业根据出口产品的具体情况退税业务退税勾选,其他业务抵扣勾选。

出口货物必须收汇才可以退税(视同出口的货物除外),四类企业申报退税必须提供收汇凭证,一类/二类/三类企业可以先退税再收汇,但必须在次年的4月增值税纳税申报期内完成收汇或者视同收汇,如果超过申报期退税必须提供收汇凭证并填写《出口货物收汇情况表》,不收汇的出口货物适应免税政策,不可以申报出口退税。

单证齐全的出口业务才可以申报出口退税,申报出口退税后需要在15个工作日以内完成单证备案,最新需要备案的资料如下:

①出口企业的购销合同(包括:出口合同、外贸综合服务合同、外贸企业购货合同、生产企业收购非自产货物出口的购货合同等);

②出口货物的运输单据(包括:海运提单、航空运单、铁路运单、货物承运单据、邮政等承运人出具的货物单据,出口企业承付运费的国内运输发票,出口企业承付费用的国际货物运输代理服务费发票等等;

③出口企业委托其他单位报关的单据(包括:委托报关协议、受托报关单位为其开具的代理报关服务费发票等等)。

-

纳税人无法取得上述单证的,可用具有相似内容或作用的其他资料进行单证备案。除了另有规定外,备案单证由出口企业存放和保管,不得擅自损毁,保存期为5年。

-

跨境电商企业需取得增值税一般纳税人资格,在办理进出口经营权后,公司便可根据税务局具体要求带上相关资料到税务局办理出口退(免)税备案。

相关资料一般包括:采购合同、采购增值税专用发票、装箱单、代理报关委托书、报关单、销售合同、出口发票/形式发票、物流提运单以及结汇水单或收汇通知书。如果产品需要商检的话,还需要提供产品的商检单。

跨境电商企业准备好海关出口货物报关单、收汇凭证及增值税专用发票后,就可以在出口退税申报系统录入退税申报数据,填写完成出口明细表、进货明细表后,再生成申报电子数据包提交申报即可。

税务局受理跨境电商企业的税务申报后,将对公司递交的资料进行审核。通过审核后,跨境电商企业约在2至3个月内收到退税款。

新成立未满一年的跨境电商企业需注意,首次申报出口退税时,主管退税机关会对公司进行实地核查;而且在完成首次申报退税并收到退税款后,才能进行下一次的退税申报。

进项发票虚开。很多类似传统工厂的出口企业,他们利用外综服企业去做出口退税时,由于国家经济系统的不完善导致其进项发票不效验产品名称,因此有些人会利用一些产品名称错开的方式虚开发票。

海外公司主体交易的真实性,很多跨境电商的海外主体是他的关联方。他可能货权没有得到转移,这在整体的合规性上,只是完成了这个企业的出口退税,还是能够将企业的海外跨境电商和国内跨境电商形成一个非常好的定价之后,境内的、海外的合规都并入到整个体系。

函调是能证明企业与供应商,海外买家或海外跨境电商主体在交易过程中的货物流、资金流、票据流以及信息流四流合一的验证,他一般是由主管税务机关发送到你的上游或者是下游的税务机关,多方税务机关共同函证交易过程,也就是说一个函调给你的上游供应商,相应供应商向他的主管税务局提供与跟发函企业的交易情况,企业向自身的主管税务机关提供和供应商的交易情况的四流,完成函调。

举例:玩具类的儿童玩具平衡车和车载的平衡车海关还没是完全不一致的;再比如:数据线和网线,电线其实也是不一样的,这个在申报时一定要注意真实申报。

在跨境电商初创时期,尤其对于企业老板来讲,大部分的人员、精力、重心都会聚焦发展业务本身,对于财务税收法规政策缺乏相应关注,以至于企业对于出口退税政策的认知模糊。

从企业运营角度分析来看,出口退税作为国家的一项税收补贴政策,使得跨境电商出口退税一定程度上能够增加企业的利润。从税务风险层面分析来看,可以避免存在买单出口、个人卡收汇等风险行为,在出口报关、资金收汇、出口物流等层面,实现合规报关、合规收汇、有依可据,减少税务风险。